SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. TTI |Облигации. Первичные размещения.

- 11 ноября 2025, 17:52

- |

Сперва интересные:

📍Инарктика. Приличная контора, держу их предыдущие выпуски, пожалуй добавлю и новый фикс. Хороший %, без амортизации, срок интересный. Рейтинг ок. Да, с бизнесм не все просто… ну а кому сейчас легко?

📍Эталон. Тоже есть полно старых выпусков с плюсом 13-15% по телу, но добавлю и новые. По сути один из наиболее эффективных застройщиков, вместе с Глораксом. Их облиги тоже в плюсе хорошем.

📍реСтор. Пожалуй самый спорный из перечисленных, есть вопросы к рейтингу А- (АКРА), но возьму микро объемом. Были их ЦФА, заплатили нормально. Сам бизнес лично мне кажется странным, но кто-то видимо покупает. Ок.

📍Собственно все. Далее толпа ВВ-ВВВ, которые в текущих реалиях брать считаю спорной затеей (только если премия за риск, а ее тут нет). Возможно Стройдор интересен (ВВВ+ так-то), флоатеры норм есть, но мне не надо пока. Много региональных, но их не очень люблю (проще ОФЗ или корпораты хорошие).

В очередной раз Полипласт набирает долги, но туда тупо страшно нести.

— Из старых многие валютники к номиналу вернулись: Газпромнефть, Сибур, НорНикель, Фосагро и так далее. Я их добираю, аккуратно. Диверсификацию никто не отменял

( Читать дальше )

- комментировать

- 386

- Комментарии ( 1 )

Блог им. TTI |Сегодня про Алросу

- 10 ноября 2025, 17:58

- |

Рыночная цена = 39.12₽

Краткие итоги за 1П2025 года по МСФО:

Выручка -25.2%

Чистая прибыль +10.8%

Позитивные новости вокруг компании:

🟢Не высокая долговая нагрузка

🟢Компания планирует добывать золото

Риски присущие Алросе:

🔴Крепкий рубль

🔴Цены на бриллианты и алмазы не восстанавливаются

🔴С выплатами дивидендов могут повременить

За два с лишним года мало что изменилось. Санкции + низкая стоимость драгоценных камней привели Алросу к 40₽ за акцию.

Уровень задолженности средний.

Долг увеличился на 43.95% с 2021 года.

Net debt/EBITDA = 1.14x.

Как менялись выплаты в последние годы:

0% выплачено за 2022 год

7.5% выплачено за 2023 год

4.6% выплачено за 2024 год

Возможный дивиденд — 0₽.

Не ожидается по итогам 2025 года.

Нет практически ничего, на чём Алроса может расти. Компания показывает рост чистой прибыли, однако, бизнес остаётся под давлением. Рубль не слабеет. Это одно из важных условий для улучшения финансовых показателей. Но компания экспортирует алмазы по минимуму даже в Индию. И тут играет роль не столько эффект от санкций, сколько кризисная обстановка на рынке. Гохран же перестал скупать алмазы, что снижает продажи теперь уже на внутреннем рынке. Отсутствие намека на улучшение пугает. Менеджмент решил отойти от прежней концепции и добавить в портфель золотые активы, но начало добычи золота состоится не скоро.

( Читать дальше )

Краткие итоги за 1П2025 года по МСФО:

Выручка -25.2%

Чистая прибыль +10.8%

Позитивные новости вокруг компании:

🟢Не высокая долговая нагрузка

🟢Компания планирует добывать золото

Риски присущие Алросе:

🔴Крепкий рубль

🔴Цены на бриллианты и алмазы не восстанавливаются

🔴С выплатами дивидендов могут повременить

За два с лишним года мало что изменилось. Санкции + низкая стоимость драгоценных камней привели Алросу к 40₽ за акцию.

Уровень задолженности средний.

Долг увеличился на 43.95% с 2021 года.

Net debt/EBITDA = 1.14x.

Как менялись выплаты в последние годы:

0% выплачено за 2022 год

7.5% выплачено за 2023 год

4.6% выплачено за 2024 год

Возможный дивиденд — 0₽.

Не ожидается по итогам 2025 года.

Нет практически ничего, на чём Алроса может расти. Компания показывает рост чистой прибыли, однако, бизнес остаётся под давлением. Рубль не слабеет. Это одно из важных условий для улучшения финансовых показателей. Но компания экспортирует алмазы по минимуму даже в Индию. И тут играет роль не столько эффект от санкций, сколько кризисная обстановка на рынке. Гохран же перестал скупать алмазы, что снижает продажи теперь уже на внутреннем рынке. Отсутствие намека на улучшение пугает. Менеджмент решил отойти от прежней концепции и добавить в портфель золотые активы, но начало добычи золота состоится не скоро.

( Читать дальше )

Блог им. TTI |Новая подборка отчетов

- 09 ноября 2025, 16:56

- |

📍Лукойл. РСБУ за 9 мес.

— Выручка: 1.95 трлн.руб(-8.1% г/г)

— Себестоимость снизалась до 1.4 трлн.руб(-10.3% г/г)

— Валовая прибыль: 518.6 млрд.руб(-1.3% г/г)

— Чистая прибыль: 352.5 млрд.руб(-14,2% г/г)

— Прибыль компании в 3 кв. составила 24.7 млрд.руб(в 4 раза ниже г/г)

Главное помнить, что РСБУ не показывает все денежные потоки. Gunvor отозвала предложение о приобретении, но СД по дивам все же пока ждем. Не все потеряно

📍Россети. РСБУ за 9 мес.

— Выручка: 275.4 млрд.руб(+5,9% г/г)

— Себестоимость продаж: 155.7 млрд.руб(+7% г/г)

— Валовая прибыль: 119.8 млрд.руб(+4,4% г/г)

— Чистая прибыль: 153.1 млрд.руб(рост в 64 раза г/г)

Сильные результаты у сектора в этом году. Каждый год ближе к НГ рассматриваю сектор, каждый год он радует.

📍Транснефть. РСБУ за 9 мес.

— Выручка: 955.1 млрд.руб(+1,2% г/г)

— Чистая прибыль: 105.1 млрд.руб(+8,4% г/г)

— Чистая прибыль за 3 кв.: 28.9 млрд.руб(-32% г/г)

Нужно дождаться МСФО для полной картины (можно будет и о дивидендах говорить, они могут быть хорошие для текущего года). Пока наблюдаю. Долгосрочно все ок.

( Читать дальше )

— Выручка: 1.95 трлн.руб(-8.1% г/г)

— Себестоимость снизалась до 1.4 трлн.руб(-10.3% г/г)

— Валовая прибыль: 518.6 млрд.руб(-1.3% г/г)

— Чистая прибыль: 352.5 млрд.руб(-14,2% г/г)

— Прибыль компании в 3 кв. составила 24.7 млрд.руб(в 4 раза ниже г/г)

Главное помнить, что РСБУ не показывает все денежные потоки. Gunvor отозвала предложение о приобретении, но СД по дивам все же пока ждем. Не все потеряно

📍Россети. РСБУ за 9 мес.

— Выручка: 275.4 млрд.руб(+5,9% г/г)

— Себестоимость продаж: 155.7 млрд.руб(+7% г/г)

— Валовая прибыль: 119.8 млрд.руб(+4,4% г/г)

— Чистая прибыль: 153.1 млрд.руб(рост в 64 раза г/г)

Сильные результаты у сектора в этом году. Каждый год ближе к НГ рассматриваю сектор, каждый год он радует.

📍Транснефть. РСБУ за 9 мес.

— Выручка: 955.1 млрд.руб(+1,2% г/г)

— Чистая прибыль: 105.1 млрд.руб(+8,4% г/г)

— Чистая прибыль за 3 кв.: 28.9 млрд.руб(-32% г/г)

Нужно дождаться МСФО для полной картины (можно будет и о дивидендах говорить, они могут быть хорошие для текущего года). Пока наблюдаю. Долгосрочно все ок.

( Читать дальше )

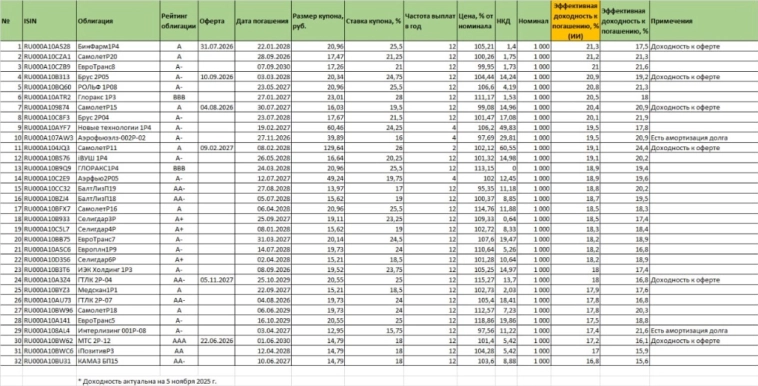

Блог им. TTI |Облигации рублевые. Обновленный список

- 08 ноября 2025, 15:06

- |

Постоянная рубрика.

Если что, это не готовый портфель, а просто список более-менее вменяемых выпусков.

— В подборке разбивка по доходности, рейтингу, погашению и так далее. Низкорейтинговые шлаки по традиции исключаю, благо нормальных хватает

— Мой личный портфель отличается от этой таблички, т.к. многое покупалось ранее (зима-весна). В табличке те, которые ПО ТЕКУЩИМ более-менее ок. Надеюсь это понятно

— На текущий момент снова интересны длинные ОФЗ, стабильно интересны валютные облиги (будет подборка), длинные корпораты разумеется тоже в тренде.

— При этом короткие ОФЗ (да и короткие корп. фиксы) переоценены, проще купить фонд денежного рынка или флоатеры.

На мой взгляд до конца года 16% очевидный исход, в 2026 снижение медленное. Т.е. быстрый рост облиг НЕ жду, но прибавлять будут.

В начале года очевидный лонг на полную, теперь просто холд. К слову, валютные многие недооценивают зря. Но это совсем другая история

Всем финансового роста! 📈

Подписывайся, дальше — больше 📊

—

#инвестиции #акции #облигации

Блог им. TTI |Сегодня про Газпромнефть

- 07 ноября 2025, 15:09

- |

Рыночная цена = 462.2₽

Краткие итоги за 1П2025 года по МСФО:

Выручка -12.1%

Чистая прибыль -54.2%

Позитивные новости вокруг компании:

🟢Цены на внутреннем рынке растут

🟢Снижение долговой нагрузки при снижении ставки

Риски, присущие Газпромнефти:

🔴Санкции и сокращение экспорта

🔴Нефть дешёвая, рубль крепкий

🔴Снижение выплат по демпферу

Газпромнефть ожидаемо слабо проводит 2025 год. Да кто из нефтянки лучше? Никто. Дополнительным минусом выступает не самый низкий долг.

Уровень задолженности ниже среднего.

Долг увеличился на 41% с 2021 года.

Net debt/EBITDA = 0.7x.

Как менялись выплаты в последние годы:

15.9% выплачено за 2022 год

11.7% выплачено за 2023 год

12.6% выплачено за 2024 год

3.4% выплачено за 1П2025 года

Возможный дивиденд — 12.9₽.

Ожидается по итогам 2 полугодия 2025 года.

Нефтяники перестали быть сильным звеном на бирже. Поэтому выбирать их нужно внимательно. Газпромнефть не импонирует по нескольким причинам: долговая нагрузка НЕ отрицательная, снижение выплат (с 75% до 50% от прибыли) и проблемы с экспортом (санкции + запрет на экспорт бензина).

( Читать дальше )

Краткие итоги за 1П2025 года по МСФО:

Выручка -12.1%

Чистая прибыль -54.2%

Позитивные новости вокруг компании:

🟢Цены на внутреннем рынке растут

🟢Снижение долговой нагрузки при снижении ставки

Риски, присущие Газпромнефти:

🔴Санкции и сокращение экспорта

🔴Нефть дешёвая, рубль крепкий

🔴Снижение выплат по демпферу

Газпромнефть ожидаемо слабо проводит 2025 год. Да кто из нефтянки лучше? Никто. Дополнительным минусом выступает не самый низкий долг.

Уровень задолженности ниже среднего.

Долг увеличился на 41% с 2021 года.

Net debt/EBITDA = 0.7x.

Как менялись выплаты в последние годы:

15.9% выплачено за 2022 год

11.7% выплачено за 2023 год

12.6% выплачено за 2024 год

3.4% выплачено за 1П2025 года

Возможный дивиденд — 12.9₽.

Ожидается по итогам 2 полугодия 2025 года.

Нефтяники перестали быть сильным звеном на бирже. Поэтому выбирать их нужно внимательно. Газпромнефть не импонирует по нескольким причинам: долговая нагрузка НЕ отрицательная, снижение выплат (с 75% до 50% от прибыли) и проблемы с экспортом (санкции + запрет на экспорт бензина).

( Читать дальше )

Блог им. TTI |Яндекс. Отчет за 3 кв.

- 06 ноября 2025, 16:15

- |

Есть ли жизнь в айтишке? Помнится, как в 2022-2023 на волне хайпа импортозамещения бешено летели любые айтишники, однако в итоге выжили лишь единицы. Яндекс — среди них.

Просто у красного жирнейшая монополия практически по всем жизненноважным отраслям, а у условного Диасофта или Позитива бизнес хоть и крут, но ожидания были чрезмерно раздуты.

📍Теперь цифры:

— Выручка: 366.1 млрд.руб(+32% г/г), кварталом ранее — 332.5 млрд.руб

— Скорректированная EBITDA: 78.1 млрд.руб, кварталом ранее — 66 млрд руб

— Скорректированная чистая прибыль — 44.7 млрд.руб(+78% г/г), кварталом ранее — 30.4 млрд руб

📍По сегментам выручки

— «Поиск и портал». Выручка +9%

— «Электронная коммерция. Райдтех и Доставка». Общая выручка: 200.4 млрд.руб(+36% г/г), наибольший вклад внесли сервисы электронной коммерции, где рост выручки составил 46% г/г

— «Персональные сервисы». Выручка +67%, наиболший вклад внесли финансовые сервисы

— «Б2Б ТЕХ». Выручка +47%

— «Автономные технологии». Выручка — 0.2 млрд.руб, изменения г/г по итогам 9 мес. (+308%), за счет масштабирования парка роботов-курьеров

( Читать дальше )

Просто у красного жирнейшая монополия практически по всем жизненноважным отраслям, а у условного Диасофта или Позитива бизнес хоть и крут, но ожидания были чрезмерно раздуты.

📍Теперь цифры:

— Выручка: 366.1 млрд.руб(+32% г/г), кварталом ранее — 332.5 млрд.руб

— Скорректированная EBITDA: 78.1 млрд.руб, кварталом ранее — 66 млрд руб

— Скорректированная чистая прибыль — 44.7 млрд.руб(+78% г/г), кварталом ранее — 30.4 млрд руб

📍По сегментам выручки

— «Поиск и портал». Выручка +9%

— «Электронная коммерция. Райдтех и Доставка». Общая выручка: 200.4 млрд.руб(+36% г/г), наибольший вклад внесли сервисы электронной коммерции, где рост выручки составил 46% г/г

— «Персональные сервисы». Выручка +67%, наиболший вклад внесли финансовые сервисы

— «Б2Б ТЕХ». Выручка +47%

— «Автономные технологии». Выручка — 0.2 млрд.руб, изменения г/г по итогам 9 мес. (+308%), за счет масштабирования парка роботов-курьеров

( Читать дальше )

Блог им. TTI |Сегодня про Московскую Биржу

- 05 ноября 2025, 15:31

- |

Рыночная цена = 160.74₽

Краткие итоги за 1П2025 года по МСФО:

Чистый комиссионный доход +20%

Чистый процентный доход -39%

Чистая прибыль -28%

Позитивные новости вокруг компании:

🟢Число инструментов и время торгов расширяются

🟢МосБиржа может сохранить выплату в 75% от чистой прибыли

Риски, присущие Московской Бирже:

🔴Расходы растут быстрее выручки

🔴Дальнейшее снижение процентного дохода

🔴Санкции останутся в силе

Тот самый бенефициар высокой ставки. Отчасти это так и сегодня мы видим обратный

эффект, когда ДКМ смягчают.

Уровень задолженности нулевой.

Как менялись выплаты в последние годы:

3.8% выплачено за 2022 год

7.1% выплачено за 2023 год

13.7% выплачено за 2024 год

Возможный дивиденд — 21.8₽.

Ожидается по итогам 2025 года.

Компания не раскрывает сумму кэша. Это минус, но показывать отток средств клиентов создаст негативный настрой. Ещё ведь санкции на НРД и НКЦ не сняли, они тоже ограничивает рост доходов.

Московская Биржа третий квартал подряд получает больше с комиссий, нежели с процентов. Вторые обычно и обеспечивают рост чистой прибыли, а вместе с тем и дивидендов.

( Читать дальше )

Краткие итоги за 1П2025 года по МСФО:

Чистый комиссионный доход +20%

Чистый процентный доход -39%

Чистая прибыль -28%

Позитивные новости вокруг компании:

🟢Число инструментов и время торгов расширяются

🟢МосБиржа может сохранить выплату в 75% от чистой прибыли

Риски, присущие Московской Бирже:

🔴Расходы растут быстрее выручки

🔴Дальнейшее снижение процентного дохода

🔴Санкции останутся в силе

Тот самый бенефициар высокой ставки. Отчасти это так и сегодня мы видим обратный

эффект, когда ДКМ смягчают.

Уровень задолженности нулевой.

Как менялись выплаты в последние годы:

3.8% выплачено за 2022 год

7.1% выплачено за 2023 год

13.7% выплачено за 2024 год

Возможный дивиденд — 21.8₽.

Ожидается по итогам 2025 года.

Компания не раскрывает сумму кэша. Это минус, но показывать отток средств клиентов создаст негативный настрой. Ещё ведь санкции на НРД и НКЦ не сняли, они тоже ограничивает рост доходов.

Московская Биржа третий квартал подряд получает больше с комиссий, нежели с процентов. Вторые обычно и обеспечивают рост чистой прибыли, а вместе с тем и дивидендов.

( Читать дальше )

Блог им. TTI |Подборка отчетов

- 04 ноября 2025, 17:57

- |

📍ИКС 5. Отчет за 3 кв

— Выручка: 1.16 трлн.руб(+18.5% г/г)

— EBITDA: 71.7 млдр.руб(+0.6% г/г)

— Чистая прибыль: 28.3 млрд.руб(-19.9% г/г)

— NET DEBT/EBITDA: 1.45(1.05 на конец 2 кв., 0.88 на конец 2024 г.)

Нейтральный результат, в рамках ожиданий. Долгосрочно, как и говорил — ВСЕ ОК. Но рост бешеный конечно ждать не надо, т.к. ретейл замедляется. А кому сейчас легко?

📍Татнефть. РСБУ за 9 мес.

— Выручка: ₽1.039 трлн. руб(–9,7% г/г)

— Чистая прибыль: ₽104.6 млрд(–39.3% г/г)

— Валовая прибыль: 233 млрд.руб(323 млрд.руб годом ранее)

Ранее акционеры Татнефти утвердили дивиденды за 1 пол. 2025 г. в размере 14,35 руб на обычку(ДД — 2,2%) и преф(ДД — 2,4%). Верим в дивы за 3кв. Идеи в акциях нет, вся нефтянка в шторме.

Почти год выглядили лучше сектора, но начали падать. Без SDN, но все же.

📍Яндекс. Отчет за 3 кв.

— Выручка: 366.1 млрд.руб(+32% г/г), кварталом ранее — 332.5 млрд.руб

— Скорректированная EBITDA: 78.1 млрд.руб, кварталом ранее — 66 млрд руб

— Скорректированная чистая прибыль — 44.7 млрд.руб(+78% г/г), кварталом ранее — 30.4 млрд руб

( Читать дальше )

— Выручка: 1.16 трлн.руб(+18.5% г/г)

— EBITDA: 71.7 млдр.руб(+0.6% г/г)

— Чистая прибыль: 28.3 млрд.руб(-19.9% г/г)

— NET DEBT/EBITDA: 1.45(1.05 на конец 2 кв., 0.88 на конец 2024 г.)

Нейтральный результат, в рамках ожиданий. Долгосрочно, как и говорил — ВСЕ ОК. Но рост бешеный конечно ждать не надо, т.к. ретейл замедляется. А кому сейчас легко?

📍Татнефть. РСБУ за 9 мес.

— Выручка: ₽1.039 трлн. руб(–9,7% г/г)

— Чистая прибыль: ₽104.6 млрд(–39.3% г/г)

— Валовая прибыль: 233 млрд.руб(323 млрд.руб годом ранее)

Ранее акционеры Татнефти утвердили дивиденды за 1 пол. 2025 г. в размере 14,35 руб на обычку(ДД — 2,2%) и преф(ДД — 2,4%). Верим в дивы за 3кв. Идеи в акциях нет, вся нефтянка в шторме.

Почти год выглядили лучше сектора, но начали падать. Без SDN, но все же.

📍Яндекс. Отчет за 3 кв.

— Выручка: 366.1 млрд.руб(+32% г/г), кварталом ранее — 332.5 млрд.руб

— Скорректированная EBITDA: 78.1 млрд.руб, кварталом ранее — 66 млрд руб

— Скорректированная чистая прибыль — 44.7 млрд.руб(+78% г/г), кварталом ранее — 30.4 млрд руб

( Читать дальше )

Блог им. TTI |Сегодня про Сбербанк

- 03 ноября 2025, 17:26

- |

Рыночная цена = 290.1₽

Краткие итоги за 9М2025 по МСФО:

Чистый операционный доход +26.4%

Чистая прибыль +6.5%

Позитивные новости вокруг компании:

🟢Смягчение ДКП увеличит доход

🟢ROE выше 23.7%

🟢Планы по обновления рекорда по чистой прибыли актуальны

Риски присущие Сбербанку:

🔴Увеличение резервов

🔴Кредитование замедлено

Сбербанк при текущем кредитовании не опустил руки и показал рост чистой прибыли за 9 месяцев. Конечно, демонстрировать дальнейший рост сложнее без снижения ставки, однако, цикл снижения был запущен.

Уровень задолженности очень низкий.

Как менялись выплаты в последние годы:

10.5% выплачено за 2022 год

10.5% выплачено за 2023 год

10.7% выплачено за 2024 год

Возможный дивиденд — 37.6₽.

Ожидается по итогам 2025 года. Ориентировочная дата рекомендации: апрель-май.

Банк снова заплатит рекордный дивиденд. Фиксируется снижение темпов роста комиссионных доходов, правда они остаются положительными. Но кредитование наладится и прирост в комиссионной части будет заметнее. Плюс резервы начнут потихоньку распускать.

( Читать дальше )

Краткие итоги за 9М2025 по МСФО:

Чистый операционный доход +26.4%

Чистая прибыль +6.5%

Позитивные новости вокруг компании:

🟢Смягчение ДКП увеличит доход

🟢ROE выше 23.7%

🟢Планы по обновления рекорда по чистой прибыли актуальны

Риски присущие Сбербанку:

🔴Увеличение резервов

🔴Кредитование замедлено

Сбербанк при текущем кредитовании не опустил руки и показал рост чистой прибыли за 9 месяцев. Конечно, демонстрировать дальнейший рост сложнее без снижения ставки, однако, цикл снижения был запущен.

Уровень задолженности очень низкий.

Как менялись выплаты в последние годы:

10.5% выплачено за 2022 год

10.5% выплачено за 2023 год

10.7% выплачено за 2024 год

Возможный дивиденд — 37.6₽.

Ожидается по итогам 2025 года. Ориентировочная дата рекомендации: апрель-май.

Банк снова заплатит рекордный дивиденд. Фиксируется снижение темпов роста комиссионных доходов, правда они остаются положительными. Но кредитование наладится и прирост в комиссионной части будет заметнее. Плюс резервы начнут потихоньку распускать.

( Читать дальше )

Блог им. TTI |СБЕР и ДОМ.PФ

- 02 ноября 2025, 16:17

- |

📍СБЕР. Напомню МСФО за 9 мес., базовые цифры:

— Чистые процентные доходы: 2.5 трлн.руб(+18% г/г)

— Чистые комиссионные доходы: 614.7 млрд.руб(+0.5% г/г)

— Чистая прибыль: 1.3 трлн.руб(+6.5% г/г)

— Рентабельность капитала: 23.7%(-1.5 п.п)

Искренне боюсь представить, во что превратился бы наш рынок без СБЕРа.

📍Рост стройки в 2025 году = рост СБЕРа, взаимосвязь прямая.

📍Кроме того, самый большой рост в экономике в 3кв. 2025 наблюдается в ИТ и стройке: 24% и 14%, соответственно. Даже в эпоху высоких ставок стройка тащит банки (ибо разные программы, да и много чего строится).

А что общего у СБЕРа и ДОМ.PФ?

📍Есть такая штука — проектное финансирование, доля в портфеле СБЕРа колоссальная, очень помогает ему.

📍За 9мес. 2025 года 90% роста кредитного портфеля юр. лиц пришлось именно на проектное финансирование, а в розничном портфеле СБЕРа рост в основном завязан на ипотеке.

Т.е. на стройку ставка ОЧЕНЬ серьезная у лидера банковского сектора.

— Сбер является ТОП-1, а ДОM.PФ ТОП-3 на рынке ПФ, предоставляют ПФ застройщикам через счета эскроу для строительства жилья.

( Читать дальше )

— Чистые процентные доходы: 2.5 трлн.руб(+18% г/г)

— Чистые комиссионные доходы: 614.7 млрд.руб(+0.5% г/г)

— Чистая прибыль: 1.3 трлн.руб(+6.5% г/г)

— Рентабельность капитала: 23.7%(-1.5 п.п)

Искренне боюсь представить, во что превратился бы наш рынок без СБЕРа.

📍Рост стройки в 2025 году = рост СБЕРа, взаимосвязь прямая.

📍Кроме того, самый большой рост в экономике в 3кв. 2025 наблюдается в ИТ и стройке: 24% и 14%, соответственно. Даже в эпоху высоких ставок стройка тащит банки (ибо разные программы, да и много чего строится).

А что общего у СБЕРа и ДОМ.PФ?

📍Есть такая штука — проектное финансирование, доля в портфеле СБЕРа колоссальная, очень помогает ему.

📍За 9мес. 2025 года 90% роста кредитного портфеля юр. лиц пришлось именно на проектное финансирование, а в розничном портфеле СБЕРа рост в основном завязан на ипотеке.

Т.е. на стройку ставка ОЧЕНЬ серьезная у лидера банковского сектора.

— Сбер является ТОП-1, а ДОM.PФ ТОП-3 на рынке ПФ, предоставляют ПФ застройщикам через счета эскроу для строительства жилья.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс